25/08/2015 – 09h00 Paris (Breizh-info.com) – A la suite du krach de la Bourse de Shanghaï qui a dévissé de 8,5%, les bourses et les monnaies du monde – à l’exception notable de l’euro – ont connu un lundi noir. Les médias découvrent l’ampleur du désastre, alors que le ralentissement de la Chine devrait entraîner le monde dans la récession. Genèse d’un krach survenu « comme prévu ».

Ce 23 août, à la suite de la bourse de Shanghaï, la Bourse de Paris a perdu 5,35% avec des chutes très importantes, par exemple de -9,48% pour ArcelorMittal, -8,22% pour le groupe Kering du milliardaire breton Pinault (ex PPR), -7,58% pour les spiritueux de Pernod Ricard ou -7,90% pour Total. Le krach chinois s’est ajouté à la très grande inquiétude sur le pétrole – le baril américain étant passé sous les 40$ le baril pour la première fois en six ans. Tout est lié : si les marchés émergents consomment moins, les stocks de pétrole augmentent et son prix baisse, d’autant plus que l’OPEP refuse de baisser la production. En Europe, ce n’est pas mieux : la bourse de Francfort (Dax 30) a perdu 4,70%, Londres (FTSE 100) 4,67%, Madrid (IBEX 35) 5,01%, Milan (FTSE MIB) 5,96%, Sydney 4,09%, Honk Kong 5,17%, Tokyo (Nikkei) 4,61% et Moscou (RTS) 3,11%. La Bourse grecque a continué à dévisser (-10,54% pour l’indice Athènes Composite) alors que le contexte international s’ajoutait à la situation très inquiétante à l’intérieur du pays.

Pour ne rien améliorer, alors que le brent est passé sous la barre des 45$ le baril, toutes les monnaies de pays producteurs sont en repli : le rouble russe, le dollar canadien – qui a atteint son niveau plancher depuis 11 ans – ou encore le riyal saoudien. Les multinationales étrangères ne sont pas épargnées, à l’exemple de Coca-Cola, Cisco ou encore Boeing. Alors que la Chine n’arrive pas à rassurer, ce krach dont on ne sait pas encore s’il sera durable ou non était pourtant prévisible.

Le désordre est apparu de façon visible pour le reste du monde le 8 juillet sur le marché de Shanghaï : celui-ci avait gagné 150% en un an. Il fallait bien que la bulle saute, ce qui s’est passé, un peu trop vite d’ailleurs puisque le cours a perdu en fait près de 40% du 15 juin au 8 juillet entraînant la disparition de milliards de yuans de capitalisation boursière. Pour enrayer la baisse, le gouvernement chinois a obligé les gros intervenants – principalement des sociétés para-étatiques – à ne pas vendre leurs actions pendant six mois et a abaissé le taux d’intérêts. Des mesures énergiques qui ont permis dans un premier temps d’enrayer la baisse, ensuite d’éviter la contagion aux marchés indien et américain, et enfin de reprendre une partie de ce qui a été perdu.

Cependant, en parallèle, les signes inquiétants s’accumulaient. Ainsi, la Chine avait annoncé qu’elle atteindrait 7% de croissance en 2015, un chiffre très bas, puisqu’à cause de ses dynamiques démographiques, la Chine est à l’arrêt en-dessous de 7,5% de croissance minimum. Mais pour beaucoup d’analystes ces chiffres étaient bidonnés : Citigroup estime ainsi que la Chine est à moins de 5% de croissance. Du reste, d’autres indicateurs avancés – par exemple le marché des smartphones – indiquent que la Chine a cessé d’être un pays émergent et sa croissance va donc ralentir. Autre indicateur intéressant : la consommation électrique de la Chine n’a augmenté « que » de 1,3% de janvier à juin 2015 soit le minimum de croissance en 30 ans ; la banque américaine Goldman Sachs commentait ces résultats médiocres en indiquant que « le ralentissement de la Chine dépasse les prévisions les plus pessimistes ».

Le gouvernement chinois avait prévu cela : une transition visant à faire passer la Chine du rôle d’atelier du monde à celui d’un pays pouvant s’appuyer sur son colossal marché intérieur est en cours depuis des années, mais les dirigeants chinois avaient prévenu que le processus pouvait être douloureux, y compris pour les autres pays du monde. On y est. Pour l’heure, la consommation ne représente que 40% du PIB chinois, contre près de 60% dans les pays développés. Un chiffre très bas qui fait partie des faiblesses structurelles chinoises majeures, avec le vieillissement de la population et la pollution très importante de l’environnement.

En parallèle, pour tenter de rebooster son économie, la Chine a dévalué modestement sa monnaie, le yuan. Les conséquences peuvent être très importantes : outre le renchérissement des produits occidentaux pour un acheteur chinois, la chute du yuan a passablement désorganisé les fonds d’investissement privés américains, qui ont presque tous dévissés.

Les Etats-Unis suscitent l’inquiétude des marchés

Et pour les USA, ce n’est pas le moment. Alors que le pays ne s’est pas réellement relevé de la crise de 2008, pas plus que le reste de l’Occident, la nouvelle crise arrive sans crier gare. Ainsi, le transfert des « obligations pourries » des banques vers les Etats n’a pas réglé le problème. Pas plus que l’usage intensif de la planche à billets qui augmente très nettement la masse monétaire en circulation. Dans nombre de pays occidentaux, l’activité économique reste tributaire d’importantes bulles spéculatives – ainsi de l’immobilier qui s’apparente en France notamment à une fuite en avant : on ne cesse de construire pour profiter de dispositifs souvent étatiques mais nombre de nouveaux logements peinent à trouver acquéreur.

Aux Etats-Unis, le trader Rich Barry s’inquiétait en juillet de la tendance massive, observée chez les entreprises cotées sur le S&P500 et d’autres indices, à racheter leurs actions pour diminuer la masse des actions sur le marché. Selon le trader, il s’agit d’une façon artificielle d’augmenter le revenu par action – moins il y en a, et plus leur valeur unitaire augmente. Cependant, le journal russe Vesti s’inquiétait de cette tendance : « l’utilisation massive de la planche à billets par les banques centrales prive les marchés de tout lien avec l’économie réelle ».

Pendant l’été, deux autres faits faisaient monter l’inquiétude quant à la solidité de l’économie US. Le premier, largement couvert, est le défaut d’un territoire associé aux Etats-Unis, l’île caribéenne de Porto Rico, qui s’est effondrée avec 73 milliards de dollars de dettes. Bien que l’Etat fédéral a exclu de venir en aide au territoire – qui n’a pas non plus la possibilité de se mettre sous la protection de la loi américaine sur les faillites – le secrétaire américain au Trésor a prévenu fin juillet que « la solution des problèmes financiers de Porto Rico serait chaotique, longue et coûteuse pour Porto Rico mais plus généralement pour les États-Unis ».

L’autre fait n’a quasiment pas été traité, mais il est autrement plus grave. Un audit indépendant a révélé que les Etats-Unis ont perdu sept des rapports sur l’or stocké à Fort Knox. Ces rapports annuels testent un échantillon représentatif des lingots stockés pour s’assurer que c’est bien de l’or qui est stocké dans la tirelire américaine. Mais aussi rassurer les pays dont l’or est stocké aux Etats-Unis. Comme l’Allemagne, que curieusement les Etats-Unis empêchent de rapatrier ses lingots, au point qu’elle y a renoncé.

Bientôt une récession mondiale ?

Fin juillet, l’analyste Robert Edwards, qui travaille pour la banque française Société Générale, estimait que « les politiques entreprises par les banques centrales ont créé le terreau pour un nouvel effondrement financier mondial ». Selon l’analyste, le krach des bourses chinoises n’était qu’une péripétie : « le quantitative easing s’active à une telle vitesse que vous pourriez entendre le vrombissement des planches à billets depuis Mars. Je ne doute absolument pas que les banques centrales occidentales nous conduisent à la crise de 2008, en pire ». Les taux d’intérêts très bas et les déficits budgétaires très importants pourraient accélérer le krach total, écrivait-il dans la même note.

Une semaine auparavant, les ventes de Caterpillar – reconnues parmi les indicateurs avancés – laissaient penser que le monde était au-devant d’une récession globale. L’indice baissait de 14%, pour le 31e mois consécutif, mais surtout se repliait dans tous les pays émergents : de 19% en Asie, et même de moitié en Amérique du Sud. Les Etats-Unis n’étaient pas non plus épargnés puisque les ventes de Caterpillar y reculaient de 5%.

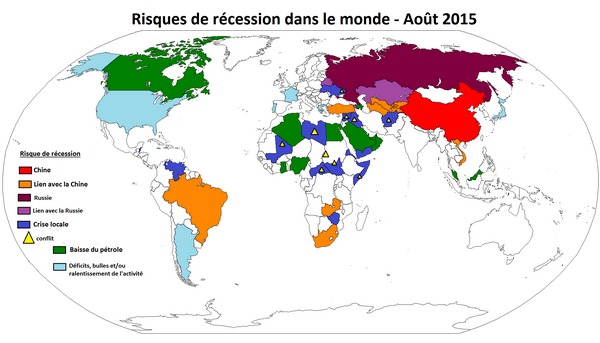

De nombreux pays dans le monde sont dans un cycle de stagnation voire de récession. Outre l’Ukraine, la Grèce et le Venezuela étranglés par des crises locales, le Brésil connaît à cause du ralentissement de la Chine, son principal partenaire économique, un ralentissement de la croissance à 1,5% et une hausse de l’inflation à 9%. La population prise dans l’effet de ciseau – aggravé par la hausse des taux directeurs à 14,25% – manifeste massivement contre le pouvoir et la hausse des prix. En Russie, le PIB a reculé de 4,6% en un an, sous l’effet conjugué des sanctions qui réduisent son accès aux marchés financiers mondiaux, de la rupture des liens économiques avec l’UE et de paramètres structurels. La monnaie sud-africaine a baissé de 55% en trois ans, est au plus bas depuis 2001 à cause de la Chine, mais aussi de la chute des prix du platine et de l’or, alors que le pays n’est toujours pas réellement sorti de la récession de 2009. Le Vietnam a aussi dévalué trois fois en sept mois en raison du ralentissement de son voisin chinois, tout comme la Malaisie.

Côté pays développés, le PIB japonais a reculé de 0,4% au 2nd trimestre (et la consommation de 0,8%), et le Canada est entré en récession avec une baisse de son PIB de -0,6% au premier trimestre, et encore 0,2% en mai. Pendant ce temps là, en Europe, la croissance reste très modeste et le sous-investissement est patent : l’UE est devenue une zone d’épargne mondiale et non d’investissement, ce qui la rend très dépendante du contexte extérieur, franchement pas terrible.

Or les difficultés des grands pays pèsent aussi sur les plus petits. Au Kazakhstan, juste après la décision du gouvernement de laisser la monnaie nationale, le tenge, flotter librement, celui-ci a dévissé de 30 % sur fonds d’inquiétudes quant à la santé économique des deux principaux partenaires du pays, la Russie et la Chine. A l’ouest, le rouble biélorusse – l’une des monnaies les plus faibles du monde, du reste – et la hrivnya baissent aussi à cause du rouble. Par effet de domino, les Russes anticipent la baisse du dram (Arménie), du som (Kirgizhistan), du manat (Turkménistan) ainsi que de plusieurs pays liés à la Chine – notamment la Zambie qui prend de plein fouet la baisse de la demande chinoise en cuivre et la Turquie, elle aussi mise en difficulté par une crise intérieure. Selon le journal russe Vesti, plusieurs pays pétroliers devraient voir leurs monnaies dévisser : notamment l’Egypte (plombée aussi par une sortie de crise politico-sociale difficile), la Malaisie, le Ghana ou encore le Nigéria.

On peut y ajouter le Venezuela, où la crise économique a atteint un point de rupture ainsi que la quasi-totalité des pays arabes exportateurs d’hydrocarbures, de l’Algérie à l’Arabie Saoudite en passant par le Qatar : leurs budgets ont été calibrés pour un baril de pétrole entre 70 et 105 $ : il est actuellement aux environs de 40-50, si bien que ces pays – qui traînent aussi des faiblesses structurelles (chômage important au Maghreb, absence d’impôts dans la péninsule arabique) engrangent des déficits très importants. Sans oublier la Moldavie – là bas, dans ce pays déjà affaibli par les sanctions économiques russes, 1 milliard de dollars, soit 12,5% du PIB, ont tout simplement été sortis du pays pendant la campagne électorale grâce à des connivences entre politiciens et banquiers.

Crédit photo : DR

[cc] Breizh-info.com, 2015, dépêches libres de copie et diffusion sous réserve de mention de la source d’origine.